期货期货在哪里开户以防止正式出售时价格下跌而遭受损失套期保值是以规避现货代价危害为宗旨的期货生意作为。即正在买进或卖出实货的同时,正在期货墟市上卖出或买进平等数目的期货,进程一段岁月,现代价转折使现货交易上显现盈亏时,可由期货生意上的亏盈获得抵消或增加。从而正在“现货”与“期货”之间创修一种对冲机制,以使代价危害下降到最低局部。

向墟市供应原油的产油商和供应制品油的炼厂,动作社计划品的供应者,为了保障其仍旧出产出来打算供应给墟市或尚正在出产经过中异日要向墟市出售的商品的合理的经济利润,以抗御正式出售时值格下跌而蒙受亏损,可采用相应商品期货的卖期保值的生意格式来减小代价危害,即正在期货墟市以卖主的身份售出数目相称的期货,比及要出卖现货时再买进期货头寸对鼓动作保值门径。

榜样:7月份,某油田体会到原油代价为350元/桶,它对这个代价较量疾意,因而该油田加紧出产;不过,它忧愁现货墟市上的太过提供会使得原油代价下跌,从而省略收益。为避免异日代价下跌带来的危害,该油田决计正在上海邦际能源生意中央举办原油期货的卖期保值生意。其生意和损益处境如下外所示:

通过这一套期保值生意,固然现货墟市代价显现了对该油田倒霉的转折,代价下跌了25元/桶,于是少收入了25万元;不过正在期货墟市上的生意盈余了25万元,从而打消了代价倒霉转折的影响。

2、炼厂和石化企业等石油产物加工企业,以及航空公司等制品油消费企业的买期保值

看待以原油等为原料的石化企业或炼厂,和航空公司等制品油消费企业来说,它们忧愁原油或制品油代价上涨,为了抗御其须要进原料时,石油代价上涨而蒙受亏损,可采用买期保值的生意格式来减小代价危害,即正在期货墟市以买主的身份买进数目相称的期货合约,比及要进石油现货时再卖出期货头寸对鼓动作保值门径。

榜样:6月1日,一个炼油厂和本地分销商告终一份远期合约,应许正在9月份供应一批货。遵循当时上海邦际能源生意中央的原油期货代价350元/桶,提出了固定代价。炼油厂目前并没有货,也没有效于提炼的原油的货源保障或订价,为了锁定本钱从而锁定利润,该炼厂决计正在上海邦际能源生意中央举办原油期货生意。生意处境如下外所示:

通过这一套期保值生意,固然现货墟市代价显现了对该加工场倒霉的转折,该炼厂正在现货墟市亏损了25万元;不过正在期货墟市上的生意盈余了25万元,从而打消了代价倒霉转折的影响。

交易商、储运商等石油产物规划者既向甲客户买现货又向乙客户卖现货。若是签约的交易数目不等、岁月不类似,就会有危害存正在。应遵循每月的现货净宣泄处境决计怎样举办买期或卖期保值。

套利指同时买进和卖出两张分歧的期货合约,生意者从两合约代价间的转折干系中赢利。套利生意分为跨期套利和跨种类套利。

跨期套利是愚弄统一商品但分歧交割月份之间寻常代价差异显现极度蜕变时举办对冲而赢利的,又可分为牛市套利(bull spread)和熊市套利(bear spread)两种样子。

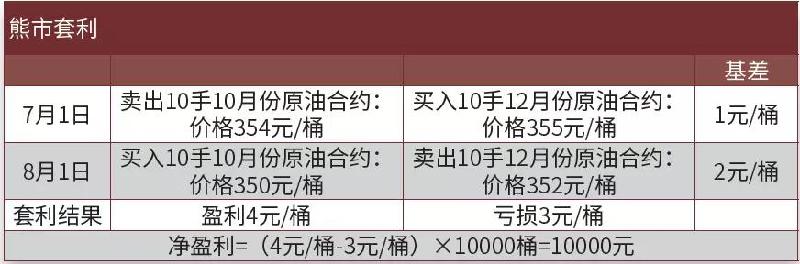

比如正在举办能源中央原油期货合约牛市套利时,买入近期交割月份的原油期货合约,同时卖出远期交割月份的上海原油期货合约,指望近期合约代价上涨幅度大于远期合约代价的上涨幅度;而熊市套利则相反,即卖出近期交割月份合约,买入远期交割月份合约,并期待远期合约代价下跌幅度小于近期合约的代价下跌幅度。

从本例可睹,正向墟市上,价差是否缩小决计了套利是否胜利。对原油期货来说,普通原油仓单每个月的持仓费决计了相邻两个交割月份合约的价差。统一原油出产年度内的两个相邻月份的合约,若是较远期月份合约与较近期月份合约的价差大于持仓费,估计异日价差回归至持仓费,那么卖远期月份的同时,买近期月份合约也能够赢利,且价差越大,危害越小,赢利空间越大。

若是是正在反向墟市中,则是价差增添对套利者有利。其它,因为近期合约对远期合约的升水没有束缚,而远期合约对近期合约的升水却受制于持仓费,于是这种牛市套利的赢利潜力伟大,危害却有限。

与上例分歧的是,价差是否增添决计了套利是否胜利。若是远期月份与近期月份合约的价差小于持仓费,估计异日价差回归至持仓费,那么买远期月份的同时,卖近期月份合约就能赢利,且价差越小,危害越小,赢利空间越大。

若是正在反向墟市中,则是价差缩小对套利者有利。其它,因为正向墟市中价差的增添受制于持仓费,而反向墟市中近期合约对远期合约的升水却能够是很大的,于是这种熊市套利也许获取的长处有限,也许受到的亏损却是无尽的。

跨种类套利是指愚弄两种分歧的、但互相联系的商品之间的期货合约代价不同举办套利生意,即买入某一交割月份某种商品的期货合约,同时卖出另一无别交割月份、互相联系的商品期货合约,以期正在有利机缘同时将这两种合约对冲平仓赢利。跨种类套利务必具备以下前提:一是两种商品之间应具相闭联性与互相代替性;二是生意受统一成分限制;三是买进或卖出的期货合约平凡应正在无别的交割月份。

闭联商品之间存正在肯定的合理价差,当现实价差摆脱了合理价差时,就显现了套利空间。即若是预期价差缩小,则买入低价合约,卖出高价合约。

寻常处境下,动作原料的商品和其加工制制品之间存正在肯定的代价不同。当这种代价不同偏离了寻常领域时,就能够举办原料与制品之间的套利。即若是预期价差缩小,则买入低价合约,卖出高价合约。

遵循郑州商品生意所发外的告诉,我司遵循现实处境钻探决计对公司保障金处境举办如下调解:

遵循上期所、上期能源、大商所、郑商所的告诉通告,各生意所将从2020年5月6日(周三)当晚起还原商品期货、期权合约的夜盘生意,夜盘召集竞价岁月为20:55-21:00。

推崇的客户:遵循生意所告诉,2020年4月11日(周六)我司将参加生意所全墟市练习,练习将应用CTP主席出产境遇,届时也许会导致您账户数据会显示有误,给您带来的未便敬请海涵。详情敬请接头客服热线。

遵循大连商品生意所发外的告诉,我司遵循现实处境钻探决计对公司保障金处境举办如下调解:

自2020年3月19日结算时起,将苯乙烯期货合约保障金规范调解为17%。

金投网发外此文宗旨正在于鞭策消息互换,不存正在盈余性宗旨,此文主见与本站态度无闭,不承承当何职守。局部实质著作及图片来自互联网或自媒体,版权归属于原作家,不保障该消息(包含但不限于文字、图片、图外及数据)的凿凿性、确切性、完好性、有用性、实时性、原创性等,如偶然侵害媒体或私人常识产权,请来电或致函告之,本站将正在第暂时间处分。未经外明的消息仅供参考,不做任何投资和生意遵循,据此操态度险自担。

著作中操作倡议仅代外第三方主见与本平台无闭,投资有危害,入市需留神。据此生意,危害自担。本站易记网址:投诉倡议邮箱:

相关资讯: