均系成立当年即成为格林司通劳务外包商!dbg外汇平台回溯史册,正在向血本市集首倡袭击前,无锡格林司通自愿化修立股份有限公司(以下简称“格林司通”)曾于2022年9月正在新三板挂牌。挂牌光阴,2023年12月29日,格林司通因榜样运作违规、音信披露违规而“吃”警示函。

放眼此番上市,格林司通合于合系方的音信披露现疑云,其监事夫妇支配的企业或选取性披露。同时,两家劳务外包商或受统一支配,而格林司通对两家供应商的采购额并未归并披露。其余,2023年4月,同行业公司“突击”入股格林司通当年,格林司通对两边重叠客户的发售额“大增”。而该同行业公司入股代价对应市盈率与市净率,低于格林司串同行业可比上市公司均匀值,且低于2023年8月格林司通的定增代价。

合系方音信披露要听从完全性。而此番上市,格林司称监事袁猛的夫妇支配企业为合系方,但合于袁猛的夫妇支配的另一企业或并未提及。且袁猛夫妇支配的该家企业,与格林司通供应商涌现所正在重叠的情状。

1.1 称监事袁猛的夫妇支配企业为合系方,无锡德斯受袁猛夫妇支配却未披露

据订立日期为2023年12月22日的招股仿单(以下简称“2023年12月22日的招股书”),袁猛为格林司通本次发行前的前十名股东之一,掌握格林司通的监事会主席、生意总监。

而新吴区奥煜新板滞筹备部(以下简称“奥煜筹备部”)是袁猛夫妇石溪筹备的主体,属于合系自然人直接或间接支配的、或施加紧张影响的,或者掌握董事、高级治理职员的合系方。

据市集监视治理局,奥煜筹备部缔造于2020年5月6日。截至盘问日2024年8月17日,奥煜筹备部的筹备者为石溪。2021-2023年,奥煜筹备部的筹备者干系电线。

据支拨宝,截至盘问日2024年8月17日,号码13*******98的支拨宝实名认证用户名为石溪。

据市集监视治理局,无锡德斯特科技有限公司(以下简称“无锡德斯”)缔造于2023年11月15日。截至盘问日2024年8月17日,无锡德斯的全资股东及推行董事为石溪。2023年,无锡德斯的干系电线年,奥煜筹备者与无锡德斯共用的电话,其持有者为石溪。

然而,据2023年12月22日的招股书,格林司通并未将同样由石溪支配的无锡德斯列为合系方。

其余,据市集监视治理局,无锡德斯的室第为无锡市新吴区梅村街道新燕途9号单层西第2垮车间,截至盘问日2024年8月17日未始爆发改观。

据市集监视治理局,无锡格瑞迈达工夫有限公司(以下简称“无锡格瑞”)缔造于2017年12月25日,截至盘问日2024年8月17日由夏义勇、夏义兰辨别持股80%、20%。2023年11月20日,无锡格瑞的所正在由无锡市锡山区锡山经济开垦区春晖途151-1-301,改观为无锡市新吴区梅村街道新燕途9号单层西第2垮车间(以下称为“新燕途9号第2垮车间”),截至盘问日2024年8月17日未再爆发改观。

可睹,2023年11月,由石溪全资持有的无锡德斯设立,室第所正在为“新燕途9号第2垮车间”。同月,无锡格瑞的注册所正在即改观为“新燕途9号第2垮车间”。

据2023年12月22日的招股书,无锡格瑞系格林司通2020年的第一大供应商,业务额为471.9万元。

与此同时,无锡格瑞仍是格林司通的要紧劳务外包厂商。2020-2021年,无锡格瑞辨别为格林司通的第一大、第二大劳务外包厂商,对应的业务额辨别为197.87万元、152.01万元。

据2023年12月22日的招股书,2020-2022年及2023年1-6月,格林司通涉及的劳务外包公司与格林司通合格林司通本质支配人、董事、监事、高级治理职员及其天伦属不保存合系联系。合于劳务外包用度的订价,主如果两边凭据外地市集代价和事情量举行会商订价,订价平允,不保存好处输送或代垫本钱用度的情状。

综上而言,此番袭击北交所,格林司通招股书将监事袁猛夫妇石溪筹备的奥煜筹备部列为合系方,却未将石溪支配的无锡德斯列为合系方。偶然的是,无锡德斯列与格林司通要紧供应商及要紧劳务外包厂商无锡格瑞共用所正在,而招股书称格林司通与劳务外包厂商不保存任何合系联系。

事出变态必有妖。经商讨,格林司通此中一家劳务外包商干系电话指向另一劳务外包商的实控人,格林司通未将上述两家劳务外包商按归并口径披露。

2.1 邯郸顺瑞、姑苏南泓为劳务外包商,均是缔造当年或次年与格林司通合营

据订立日为2024年4月30日的合于格林司通公然垦行股票并正在北交所上市申请文献的审核问询函的复兴(以下简称“首轮问询复兴”),北京证券业务所央浼格林司通分析格林司通对劳务外包揽事商的筛选圭表,是否保存外包商缔造当年或短期内成为格林司通要紧外包商的情状,是否保存劳务外包方要紧为格林司通供给办事的状况等。

对此,格林司通披露,陈说期各期前五大劳务外包方包含了邯郸顺瑞机电修立有限公司(以下简称“邯郸顺瑞”)、姑苏南泓杰机电修立有限公司(以下简称“姑苏南泓”)。此中,邯郸顺瑞2021年5月缔造,2022年成为要紧外包商;姑苏南泓2023年4月缔造,2023年成为要紧外包商。

2021-2023年,格林司通向邯郸顺瑞的采购额辨别为67.25万元、304.97万元、24.05万元,占邯郸顺瑞业务收入的比例辨别为79.75%、78.3%、32.49%。2023年,格林司通向姑苏南泓的采购额为69.04万元,占姑苏南泓业务收入为77.25%。

换言之,邯郸顺瑞、姑苏南泓两家公司,均系缔造当年即成为格林司通劳务外包商,截至2023年,两家外包商辨别逾三成、七成收入“来自”格林司通。

2.2 邯郸顺瑞、姑苏南泓先后用统一电话,电话由邯郸顺瑞实控人申晓晴持有

据首轮问询复兴,劳务外包商邯郸顺瑞由申晓晴持股100%。姑苏南泓则由郝巧云持股100%。

据市集监视治理局,2021年,邯郸顺瑞的干系电线。据支拨宝,截至盘问日2024年8月17日,电线用户名为晓晴,持有者为申*晴。

维系邯郸顺瑞由申晓晴持股100%的情状,电线的持有者即为邯郸顺瑞实控人申晓晴。

不难看出,姑苏南泓2023年行使的企业干系电线年的企业干系电话类似,且该电话的持有者或为邯郸顺瑞实控人申晓晴。

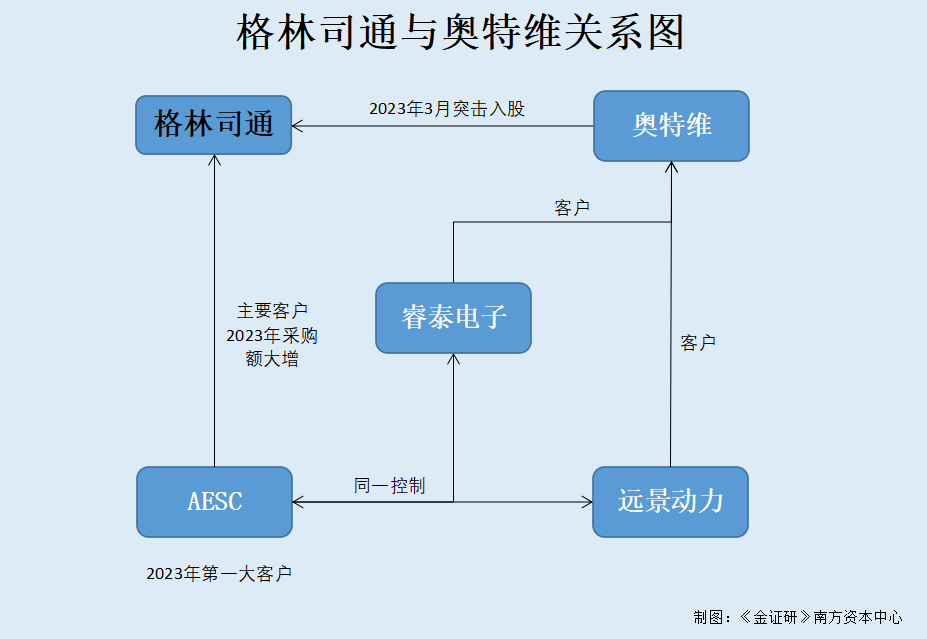

据2023年12月22日的招股书合格林司通新三板布告,2023年1月,格林司通董事会通过定向发行股票议案,并于同年3月17日得到全邦股转公司订定。正在得到订定后,格林司通确定向1名发行对象无锡奥特维科技股份有限公司(以下简称“奥特维”)定向发行334万股股票,发明代价为3元/股,召募金额合计1,002万元。

据2023年11月24日出具的《合于格林司通向不特定及格投资者公然垦行股票并正在北京证券业务所上市指点状况陈说》,2021年12月17日,东北证券股份有限公司与指点对象格林司通订立了《指点造定》。凭据中邦证券监视治理委员会政务办事平台(试运转)之公然垦行指点禁锢体系,格林司通自2023年1月16日进入指点期。

据出具日为2023年4月4日的《合于奥特维向不特定对象发行可转债申请文献的审核问询函的复兴》,格林司通动力电池、储能产能与奥特维锂电修立产物有一样的对象客户群,其产物与奥特维锂电修立属于坐褥线前后道工序联系,是以正在客户、产物等方面具有保存协同效应。奥特维对格林司通的投资系“盘绕家产链上下逛以获取工夫、原料或渠道为宗旨的家产投资”,且切合奥特维主业务务及战术生长对象。

据奥特维官网,截至盘问日2024年8月17日,奥特维示意其自立研发了锂电模组、PACK智能坐褥线及锂电池外观分选修立。此中,奥特维的锂电池生意产物包含方形储能模组PACK智能坐褥线、储能集装箱装置线、方形动力模组智能坐褥线、软包模组智能坐褥线、圆柱模组智能坐褥线、AGV柔性PACK智能坐褥线等。

据奥特维2022年11月8日订立的《奥特维自发披露合于全资子公司项目中标的布告》,奥特维的中标项目为前景动力工夫(江苏)有限公司(以下简称“前景动力”)及前景动力全资子公司江阴市睿泰电子科技有限公司(以下简称“睿泰电子”)模组pack线日的招股书及首轮问询复兴,格林司通的客户Envision AESC International Limited(以下简称“AESC”),包含前景动力、前景能源有限公司、ENVISIONAESC JAPAN LTD、前景动力工夫(鄂尔众斯)有限公司、睿泰电子、前景动力工夫(湖北)有限公司。

3.4 格林司通称奥特维2023年4月入股代价平允,但该代价低于同年8月定增代价

据订立日期为的《合于格林司通股票定向发行仿单(确定发行对象修订稿)》,截至2023年1月12日,格林司通罗列的三家同行可比上市公司的市净率均匀值为5.55,市盈率均匀值为44.44。而2023年格林司通以3元/股的代价向奥特维发行股票,发行代价对应的市净率为1.33,对应的静态市盈率为7.89。

合于该次发行市盈率与市净率均低于同行业可比上市公司均匀值事宜,格林司通解说,与上市公司比拟,格林司通筹备周围尚小,收入周围远低于上市公司,格林司通抗危害才力、节余才力均低于上市公司。其余,格林司通股票活动性亏欠,业务活动度、市集承认度远低于上市公司,议价才力也低于上市公司。

同时,格林司通示意,2021年尾,格林司通的每股净资产为2.25元/股,2022年9月末的每股净资产为2.69元/股。其发行代价高于每股净资产,具备合理性。

对此该次定向发行,格林司通也示意,凭据《企业司帐规矩第11号—股份支拨》轨则:股份支拨,是指企业为获取职工和其他方供给的办事而授予权利器材或者经受以权利器材为底子确定的欠债的业务。而格林司通向奥特维发行股份用处为填充活动资金,援帮主业务务的生长,发行宗旨不属于员工引发。且股票发行代价高于最新一期的每股净资产,代价平允。由此不实用《企业司帐规矩第11号—股份支拨》。

据2023年12月22日的招股书,2023年7月6月,格林司通董事会通过定向发行议案。同年8月3日,该次定向发行得到全邦股转公司订定。该次定向发行对象为无锡邦联新创泰伯一期创业投资(有限合股)(以下简称“邦联泰伯一期”)和黄淦峰,发行数目275万股,发行代价5.5元/股。此次定向发行新增股份于2023年8月31日起公然挂牌让与。

换言之,奥维特动作格林司通的同行业公司,与格林司通保存重叠客户。2023年4月,奥特维入股格林司通属于家产投资,且入股的统一年,格林司通对两边重叠客户的发售额大增。而与此同时,格林司通正在2023年先后向奥特维、以及邦联泰伯一期等定向发行股票,且格林司通向奥特维定向发行代价,低于其邦联泰伯一期等的定向发行代价。

相关资讯: